TE carta

Preocupados de la experiencia del cliente.

Destinos

Flota

Nueva flota para brindar el mejor servicio.

Historia

Hemos construido una historia en común.

Personas

Nuestra gente es lo más importante.

TE informacionCompania

TE estrategiaNegocios

El grupo aéreo mas grande de la región.

Directorio

Nuestra experiencia nos hace únicos.

Ejecutivos

Nuestra experiencia nos hace únicos.

TE practicaGobierno

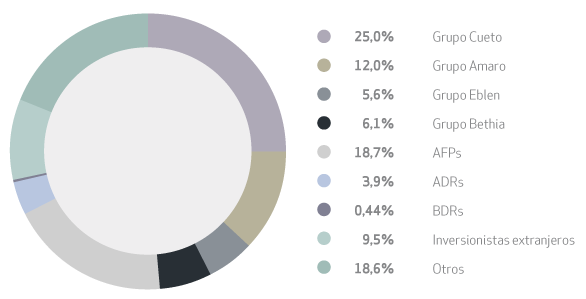

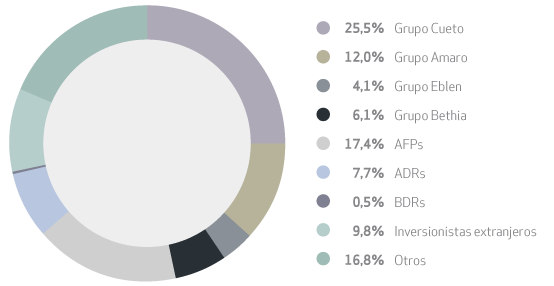

TE EstructuraPropiedad

TE politicaFinanciera

TE OperacionInternacional

Estamos conectados a todo el mundo.

TE OperacionCarga

Somos el mayor operador de carga en la Región.

TE PropiedadesPlantas

TE EntornoIndustria

La economías emergentes impulsan la industria.

TE Marco Regulatorio

TE ResultadosFinancieros

TE PremiosReconocimientos

Nuestros reconocimientos más destacados.

TE HechosEsenciales

LATAM: Nuestra nueva marca.

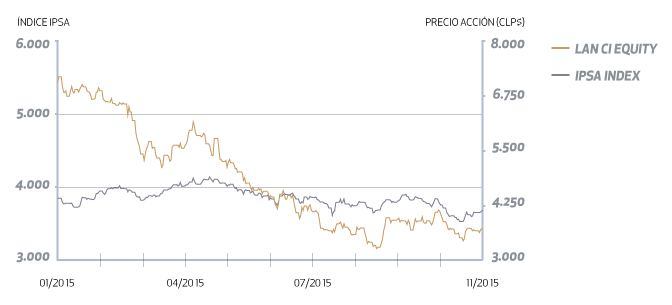

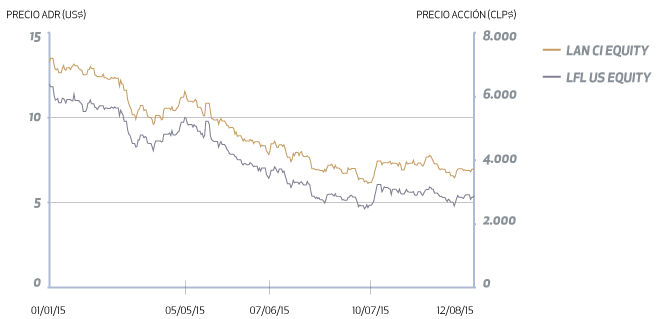

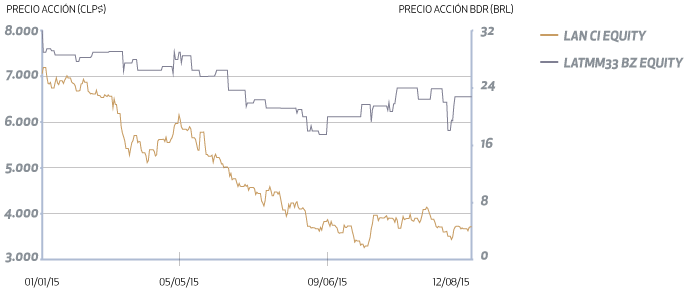

TE InformacionBursatil

TE FactoresRiesgo

TE InformacionAdicional

TE PlanInversion

TE visionSostenibilidad

Nuestra aspiración de ser más.

TE GobernanzaSostenibilidad

Nuestra gestión de la sostenibilidad.

TE CambioClimatico

Nuestro compromiso con el medio ambiente.

TE CiudadaniaCorporativa

Nuestro compromiso con la región.

TE RelacionGrupos

Nuestra relación con nuestros stakeholders.

TE carta

El 2015 fue el año más desafiante de la historia de LATAM. En prácticamente todos los mercados donde estamos presentes, las monedas locales se depreciaron, impactando nuestros ingresos asà como los costos relacionados con la importación de insumos. Además, atravesamos una gran crisis económica y polÃtica de Brasil, nuestro mayor mercado, que afectó fuertemente todo el sector de la aviación civil. El paÃs enfrentó la mayor recesión de su historia moderna, lo que resultó en una contracción del PIB, un alza en la tasa de desempleo y una fuerte caÃda del salario real. Los individuos y las empresas se empobrecieron en Brasil, al tiempo que las dificultades en el ambiente polÃtico afectaron las expectativas, impactando negativamente el ya deteriorado escenario macroeconómico.

Esta coyuntura ampliamente desfavorable en nuestro mayor mercado llevó a LATAM a tener pérdidas de 219 millones de dólares, resultado que podrÃa haber sido peor si no hubiera sido mitigado por el buen desempeño en nuestros mercados de habla hispana. Es importante destacar que LATAM cumplió su estimación de margen operacional del 5% y que el impacto más desfavorable fue causado por la depreciación de monedas, especialmente en Brasil.

A pesar de ello, mantuvimos el liderazgo en los principales mercados donde operamos, como Chile y Perú. A lo largo de 2015 efectuamos un recorte en nuestra capacidad de asientos (ASKs) del 2,5% en la operación domestica Brasil y renegociamos las llegadas de aviones, lo que resultó en una cancelación de cerca de 40% de los compromisos de flota hasta el 2018 y una reducción de 2,9 mil millones de dólares en inversiones. Estamos conscientes de las dificultades futuras y, en 2016 continuaremos adecuando nuestra  red con una reducción significativa de entre 8% y 10% adicional en nuestra oferta de asientos en el mercado doméstico brasileño, asà como una reducción en el mercado internacional desde Brasil, especialmente hacia Estados Unidos. Por lo tanto, el ejercicio 2015 quedará marcado por una demostración más de la capacidad de LATAM de responder a escenarios económicos adversos.

Continuamos consolidando nuestro liderazgo en los principales hubs – Guarulhos, Brasilia, Lima y Santiago -, lo que nos permitirá seguir desarrollando nuestra red y ofreciendo la más amplia cobertura de destinos a nuestros pasajeros. Prueba de esto fueron las 13 nuevas rutas regionales e internacionales anunciadas durante el año, entre las que podemos destacar las conexiones entre Brasilia y Montevideo, Punta Cana y Buenos Aires y Lima a Montevideo, Antofagasta y Washington.

Quiero destacar la negociación durante 2015 de los â€joint business agreements†entre LATAM y IAG (holding controlador de las marcas British Airways e Iberia) y American Airlines (AA), una de las compañÃas lÃderes de Estados Unidos. Una vez aprobado por las autoridades correspondientes, esto nos dará acceso a una amplia red de conexiones en los principales hubs de Estados Unidos y Europa. Con estos acuerdos, tenemos la posibilidad de abrir una vasta red de destinos y facilidades para nuestros clientes, como la venta única de pasajes y mejores experiencias de viaje. Esto sólo fue posible gracias a nuestra incomparable red de vuelos y conexiones en Sudamérica.

Finalmente, no podrÃa concluir sin mencionar el anuncio de nuestra nueva marca: LATAM Airlines.  Desde el principio sabÃamos que la mejor manera de unir las diferentes culturas hispanas y la brasileña serÃa por medio de una nueva marca, decisión a la que llegamos luego de largos debates y quiebres de paradigmas, ya que nunca en la historia de la aviación se ha creado una marca nueva a partir de una fusión o asociación de aerolÃneas. No fue una decisión fácil, ya que sustituir marcas poderosas e históricas como LAN y TAM requirió coraje. También fue una decisión lógica, ya que la unificación de la identidad propiciará economÃas de escala en el tiempo con la simplificación de procesos en prácticamente todos los frentes.

En 2016, pretendemos ampliar nuestra posición de liderazgo en Latinoamérica, volando a cada vez más destinos con una identidad única, la misma disposición para superar los problemas y la fuerza de la cohesión para crecer con rentabilidad.

Mauricio Amaro

Presidente del Directorio

LATAM Airlines Group

La consolidación de LATAM como una de las empresas aéreas lÃderes de Latinoamérica en calidad y servicio ha sido nuestro foco prioritario en estos últimos años. Hemos sido muy enfáticos en afirmar que la única manera de ser exitosos es ofreciendo una propuesta de valor diferenciadora para nuestro pasajeros. Estando ad portas de un gran hito -que es el lanzamiento de nuestra nueva marca-  seguimos convencidos de que hemos diseñado la estrategia correcta para alcanzar nuestra aspiración que es posicionar a LATAM como una de las mejores aerolÃneas del mundo.

Me gustarÃa aprovechar esta oportunidad para contarles sobre el trabajo que hemos realizado durante este último año. De por sÃ, hablar de LATAM implica hablar de cambio, cambios que nos han abierto un mundo de posibilidades y que nos han permitido refundar una nueva cultura con el cliente en el centro de todos nuestros planes estratégicos. LATAM no solo junta lo mejor de las historias de LAN y TAM, sino también las proyecta en grande para entregar a nuestros clientes mucho más que la suma de las partes.

Estos cambios, los estamos haciendo en un contexto regional altamente complejo y desafiante, lo que nos obliga a ser eficientes, cuidar nuestros costos, y priorizar nuestros esfuerzos sólo en lo estratégico. Las iniciativas que hemos definido como foco son aquellas que nos permiten construir una oferta diferenciadora. Ofrecer la mejor red de destinos, una experiencia digital de vanguardia, y un equipo humano volcado al cliente, serán la garantÃa para seguir creciendo.

En esta lÃnea, continuamos trabajando en potenciar nuestra red de vuelos y conexiones en Sudamérica, ofreciendo a nuestros pasajeros una conectividad inigualable dentro de la región. La CompañÃa seguirá enfocada en fortalecer nuestros principales hubs, permitiéndonos fortalecer la conectividad del Grupo en América Latina, América del Norte, el Caribe, Europa y ahora Ãfrica.

Durante 2015, invertimos más de US$50 millones en implementar avances digitales que nos permitieron mejorar la experiencia de viaje de nuestros pasajeros, ofreciendo un mejor servicio antes y durante el vuelo, y perfeccionar las tareas de nuestro trabajadores, con el objetivo de crear una experiencia de viaje única asà como un ventaja competitiva para la CompañÃa. Algunas de las innovaciones que destacaron durante el año fueron la implementación del nuevo sistema de entretenimiento inalámbrico a bordo para dispositivos personales, a través del cual los pasajeros podrán ver pelÃculas, series y videos en sus propios dispositivos móviles; y la nueva aplicación para smartphones, que permitirá a nuestros pasajeros  gestionar todas las variables de su viaje, además de contar con una tarjeta de embarque electrónica. Adicionalmente, se distribuyeron más de tres mil tablets a empleados LATAM, con el fin de contribuir a la excelencia en el servicio que cada uno de ellos entrega directa o indirectamente a nuestros pasajeros.

Quiero destacar además nuestro compromiso diario por ser una compañÃa transparente y responsable con nuestros clientes e inversionistas, y por ser a su vez un aporte valioso para Latinoamérica. Esto se vio reflejado al ser reconocidos, por segundo año consecutivo, como una de las dos compañÃas del mundo en la industria aeronáutica que listan en el Ãndice de sostenibilidad Dow Jones World, y nos sitúa dentro de un selecto grupo de empresas lÃderes en sostenibilidad, por su desempeño económico, social y ambiental con foco en el largo plazo.

Hemos trabajado con convicción y pasión, dando lo mejor de nosotros para llegar a esta etapa. Junto con agradecer la confianza de nuestros accionistas, quiero reconocer especialmente a las más de 50 mil personas de distintas nacionalidades que trabajan en la CompañÃa, cuyo esfuerzo y dedicación ha sido crucial para la consolidación de este proyecto único e histórico, que es hacer de LATAM un operador global y preparado para competir en las grandes ligas del negocio aéreo mundial, generando valor para nuestros accionistas, stakeholders y la sociedad en su conjunto.

Enrique Cueto

CEO Grupo LATAM

Flota

El plan de flota de LATAM apunta a mantener el liderazgo en eficiencia a través de la constante renovación de sus aeronaves y la incorporación de tecnologÃas de alto rendimiento, mejorando el producto y aportando al cuidado del medio ambiente.

Durante el año 2015 la CompañÃa operó una flota compuesta por 327 aviones, cuya edad promedio no supera los 7 años, destacando entre las más modernas y jóvenes del mundo. En este perÃodo se incorporaron 23 aeronaves de modelos más grandes y eficientes, destacando entre ellos los Airbus A321, Boeing 787-9 y el primer Airbus A350. En paralelo, se continuó avanzando en el plan de eliminación de los equipos más antiguos, retirándose de la flota un total de 19 aviones, entre ellos los últimos siete aviones Dash Q200, tres aviones A340 y tres aviones A330, este último modelo también será retirado completamente de la flota durante el año 2016.

Para desarrollar su operación de pasajeros de corto alcance –vuelos en rutas domésticas y regionales dentro de Sudamérica–, LATAM utilizó en 2015 una flota compuesta por 240 aviones,  principalmente de la familia Airbus A320. En este perÃodo se recibieron 15 modelos A321, la versión más grande de la familia, completando un total de 36 aviones de este tipo al cierre del ejercicio.

En el mediano plazo la CompañÃa apunta a tener una flota de corto alcance únicamente compuesta por aviones de la familia A320, incorporando aviones de nueva tecnologÃa como los modelos A320neo y A321neo, dado que representan un ahorro en costos por asiento de 5,4% y 12,9% respectivamente, comparado con el A320. Adicionalmente, el A320neo es una nueva opción que incorpora un motor más eficiente y nuevos sharklets (dispositivos de avanzada tecnologÃa que se instalan en las alas para reducir su resistencia aerodinámica), lo cual le permite ahorrar alrededor de 15% en combustible y disminuir emisiones anuales en aproximadamente 3.600 toneladas de CO2 por avión. LATAM tiene órdenes por 67 modernas aeronaves de la familia A320 a ser recibidas a partir de 2016.

En lo que respecta a la operación de pasajeros de largo alcance, la CompañÃa utilizó en este perÃodo una flota compuesta por 76 aviones, dos menos que en 2014. Esto responde al plan de flota que lleva adelante LATAM y que apunta a homogenizar su flota de aviones e incrementar la capacidad mediante la incorporación de modelos más grandes y modernos, a objeto de mantener el liderazgo en eficiencia.  Es asà como en 2015 se incorporaron siete aviones B787-9 a la flota de LATAM –equipo de tamaño medio y fuselaje ancho cuya tecnologÃa mejora significativamente la experiencia de vuelo de los pasajeros. Configurado para 313 pasajeros (283 asientos en Economy y 30 asientos en Premium Business), el B787-9 tiene un 28% más de capacidad para pasajeros y 51% más en volumen de carga que el B767. Además, consume hasta un 20% menos de combustible que aviones similares y reduce hasta un 20% su emisión de CO2. Cabe destacar que LATAM es la única aerolÃnea en Latinoamérica que opera el B787 Dreamliner en sus versiones 8 y 9.

Adicionalmente, en este perÃodo se implementó el programa LATAM Fuel Efficiency Program, destinado a reducir costos por uso de combustible, mejorar eficiencia y disminuir las emisiones de gases efecto invernadero. Como resultado de la aplicación de diversos proyectos operacionales y tecnológicos en esta dirección, la CompañÃa disminuyó su consumo de combustible en 38 millones de galones, equivalente a una reducción de 360.000 toneladas de C02, y generó ahorros por US$70 millones por este concepto.

En su permanente apuesta por la  innovación y  por ofrecer a los pasajeros la mejor experiencia de viaje, en 2015 la CompañÃa anunció también el lanzamiento de nuevas cabinas para sus aviones de largo alcance, siendo la flota 787-9 la primera en incorporarla. Las cabinas unificadas de LAN y TAM son una muestra tangible de la fusión entre ambas compañÃas. La nueva propuesta estuvo inspirada en los colores y texturas de la región, y pretende reflejar un balance entre la pasión de la cultura de nuestra región y la elegancia de los tonos naturales.

Asimismo, uno de los grandes hitos del ejercicio fue la llegada del primer Airbus A350, de un total de 27 aviones de este modelo que LATAM tiene en órdenes de compra. Esta aeronave se incorporó a la flota de TAM en diciembre, marcando el ingreso de una nueva generación de aviones de largo alcance a la flota de la CompañÃa, además de convertirla en la primera aerolÃnea de Latinoamérica en operar con este equipo y la cuarta a nivel mundial. El A350 de TAM iniciará sus vuelos comerciales en abril de 2016 en la ruta Sao Paulo-Madrid, a la cual se agregará la ruta Sao Paulo-Orlando en el segundo semestre. El A350 es un producto de tamaño medio y alta tecnologÃa, que destaca por presentar hasta un 24% de menor CASK en comparación con aviones de tamaño similar, como el Airbus A330, y una reducción de emisiones de CO2 equivalente. El modelo está configurado para 348 pasajeros, 318 en clase Económica y 30 en Premium Business, y ofrece nuevos niveles de comodidad en vuelo, con una cabina extra ancha que da más espacio personal en ambas clases.

En lo que respecta al negocio de carga, el foco de la CompañÃa apunta a optimizar el uso de los bellies (bodegas) de los aviones de pasajeros, plan que considera la reducción gradual del número de cargueros dedicados. De esta manera, LATAM finalizó el año con una flota operativa compuesta por 11 aeronaves, dos menos que al cierre de 2014, integrada por ocho Boeing 767F y tres Boeing 777F, este último el carguero dedicado más moderno de la industria en su tipo.

Cabe recordar que a fines de 2014 la CompañÃa firmó un contrato para el arriendo de tres aviones B767F a un operador carguero fuera de la región, contrato que se mantuvo en 2015, permitiéndole dar un mejor uso a sus activos. Adicionalmente, en este ejercicio LATAM cerró un contrato de arriendo de uno de sus B777 también con un operador carguero fuera de Sudamérica.

En el marco del plan de reducción de costos que está llevando adelante la CompañÃa, en el segundo semestre de 2015 anunció una reestructuración de sus compromisos de flota para el perÃodo 2016-2018, con el objetivo de reducirlos en un 40%, equivalente a aproximadamente US$ 3,0 billones, a través de aplazamientos y ventas tanto de aviones de largo como de corto alcance.

Con instalaciones en Brasil y Chile, la unidad de Mantenimiento, Reparación y Revisión de LATAM (MRO) es la encargada del mantenimiento pesado de los aviones del grupo y atiende ocasionalmente a terceros. En Brasil, las instalaciones están ubicadas en el Centro Tecnológico de San Carlos (SP/Brasil), en un área de 100.000 m², contando con una pista exclusiva de 1.720 metros, mientras que en Chile ocupa una superficie de 10.000 m² en el Aeropuerto Internacional de Santiago. Ambas instalaciones proveen del 75% del mantenimiento pesado que el grupo de aerolÃneas requiere. Los servicios que no son ejecutados por esta área son externalizados con algunos de los partners de MRO en el mundo, como por ejemplo Mexicana, Coopesa Eithad Airways y Tap Brasil.

La unidad de MRO de LATAM es certificada y auditada por las principales autoridades aeronáuticas internacionales de Estados Unidos, Europa, Brasil, Chile, Argentina, Ecuador, Paraguay y Canadá, entre otras, para Mantenimiento Pesado y Reparación y Revisión de Componentes para las familias Airbus A320 y A330, Boeing 767, 787, ATR-42/72 y Embraer E-Jet 170/190. La CompañÃa también mantiene recursos menores para la reparación y revisión de componentes de aeronaves Airbus A340 y Boeing 777.

En 2015, la unidad MRO utilizó efectivamente 1,23 millones de horas-hombre, con una variación de 2,7% en comparación con 2014, atendió 158 aeronaves de la flota de LATAM y reparó aproximadamente 60 mil componentes que fueron entregados a la operación de mantenimiento. Además, se amplió la red de proveedores externos de MRO, lo cual ya tuvo como producto la exitosa ejecución de las primeras mantenciones mayores de la flota B787 en la MRO de Eithad en Abu Dhabi, Emiratos Ãrabes Unidos.

Adicionalmente, en este perÃodo se generó capacidad de reparación de componentes de la nueva flota A350 en San Carlos, Brasil, la que se estará integrando a la flota LATAM dentro de los próximos años. Asimismo, la unidad MRO de LATAM ejecutó la instalación del nuevo sistema de entretenimiento inalámbrico a bordo –LATAM Entertainment–, que ya se encuentra disponible en el 73% de la flota de corto alcance de LAN y TAM, proceso que se llevó a cabo en las bases de Chile, Brasil y en MRO externas de la red

Cabe destacar que desde hace más de 5 años el mantenimiento en LATAM cuenta con procesos de producción y soporte transformados mediante la metodologÃa LEAN, los cuales dieron paso, a partir de 2014, a una etapa de automatización e integración de los procedimientos mediante sistemas informáticos integrados. Esto permite mejorar tanto los niveles de productividad de los equipos técnicos como los tiempos de respuesta frente a contingencias, además de simplificar y robustecer los procesos de mantenimiento, haciéndolos más escalables y visibles a toda la organización.

Junto con el desarrollo de estos sistemas informáticos, en 2015 se profundizó la utilización de tablets en toda la red de mantenimiento, con una cobertura que alcanzó la totalidad de las estaciones de los paÃses de habla hispana donde opera la CompañÃa. En 2015 se desplegaron 308 iPads en la red de mantenimiento en estos paÃses, abarcando una población de 1.195 técnicos. El plan para 2016 es desplegar 322 iPads adicionales en Brasil, involucrando a 1.282 técnicos adicionales.

Entre otros hitos del ejercicio destaca el término de la construcción del nuevo y moderno hangar de mantenimiento de la CompañÃa en el aeropuerto internacional de Miami, en julio de 2015, instalación que permite fortalecer a Miami como una fábrica estratégica en el hemisferio norte, complementando la oferta de las fábricas de Chile, Perú y Brasil. Emplazados en 6.140 m2, el hangar y la infraestructura adyacente (taller, almacenes y oficinas), demandó una inversión US$ 16,4 millones, siendo el primero del Grupo LATAM en Estados Unidos.

| Al 31 de diciembre de 2015 | Fuera de Balance | En Balance | Total |

|---|---|---|---|

| TOTAL FLOTA | 106 | 225 | 331 |

| | Flota Pasajeros | |||

| Airbus A319-100 | 12 | 38 | 50 |

| Airbus A320-200 | 59 | 95 | 154 |

| Airbus A321-200 | 10 | 26 | 36 |

| Airbus A330-200 | 2 | 8 | 10 |

| Airbus A350-900 | 0 | 1 | 1 |

| Boeing 767-300 | 4 | 34 | 38 |

| Boeing 777-300 ER | 6 | 4 | 10 |

| Boeing 787-8 | 4 | 6 | 10 |

| Boeing 787-9 | 4 | 3 | 7 |

| TOTAL | 101 | 215 | 316 |

| | Flota Carga | |||

| Boeing 777-200F | 2 | 2 | 4 |

| Boeing 767-300F | 3 | 8 | 11 |

| TOTAL | 5 | 10 | 15 |

Nota: Esta tabla incluye tres B767-300F y un B777-200F que están siendo arrendado a un operador carguero fuera de la región.

TE Filiales

TE informacionCompania

RUT: 89.862.200-2

Constitución Legal: Se constituye como sociedad de responsabilidad limitada, por escritura pública de fecha 30 de diciembre de 1983, otorgada en la NotarÃa de Eduardo Avello Arellano, habiéndose inscrito un extracto de ella en el Registro de Comercio de Santiago a fojas 20.341 número 11.248 del año 1983 y publicado en el Diario Oficial del dÃa 31 de diciembre de 1983.

Por escritura pública de fecha 20 de agosto de 1985, otorgada en la NotarÃa de Miguel Garay Figueroa, la sociedad se transforma en una sociedad anónima, bajo el nombre de LÃnea Aérea Nacional Chile S.A. (hoy LATAM Airlines Group S.A.), la que por expresa disposición de la Ley N°18.400, tiene la calidad de continuadora legal de la empresa pública del Estado creada en el año 1929 bajo el nombre de LÃnea Aérea Nacional de Chile, en lo relativo a las concesiones aeronáuticas y de radio comunicaciones, derechos de tráfico y otras concesiones administrativas.

La Junta Extraordinaria de Lan Chile S.A. de 23 de julio de 2004 acordó cambiar el nombre de la compañÃa a “Lan Airlines S.A.†Un extracto de la escritura a la que se redujo el Acta de dicha Junta fue inscrito en el Registro de Comercio del Conservador de Bienes RaÃces a fojas 25.128 número 18.764 correspondiente al año 2004 y se publicó en el Diario Oficial de 21 de agosto de 2004. La fecha efectiva del cambio de nombre fue el 8 de septiembre de 2004.

La Junta Extraordinaria de Lan Airlines S.A. de 21 de diciembre de 2011 acordó cambiar el nombre de la compañÃa a “LATAM Airlines Group S.A.†Un extracto de la escritura a la que se redujo el Acta de dicha Junta fue inscrito en el Registro de Comercio del Conservador de Bienes RaÃces a fojas 4.238 número 2.921 correspondiente al año 2012 y se publicó en el Diario Oficial de 14 de enero de 2012. La fecha efectiva del cambio de nombre fue el 22 de junio de 2012.

LATAM Airlines Group S.A. se rige por las normas aplicables a las sociedades anónimas abiertas, encontrándose inscrita para estos efectos bajo el Nº 0306, de 22 de enero de 1987, en el Registro de Valores de la Superintendencia de Valores y Seguros.

Avenida Presidente Riesco 5711, Piso 19

Las Condes, Santiago, Chile

Tel: (56) (2) 2565 2525

Aeropuerto Arturo Merino BenÃtez

Santiago, Chile

Tel: (56) (2) 2565 2525

LAN- Bolsa de Comercio de Santiago

LFL- Bolsa de Valores de Nueva York

LATM33- Bolsa de Valores de Sao Paulo

Investor Relations

LATAM Airlines Group S.A.

Avenida Presidente Riesco 5711, Piso 20

Las Condes, Santiago, Chile

Tel: (56) (2) 2565 8785

Email: Investor.Relations@lan.com

Depósito Central de Valores

Huérfanos 770, Piso 22

Santiago, Chile

Tel: (56) (2) 2393 9003

Email: atencionaccionistas@dcv.cl

JPMorgan Chase Bank, N.A.

P.O. Box 64504

St. Paul, MN 55164-0504

Tel: General (800) 990-1135

Tel: Fuera de EEUU (651) 453-2128

Tel: Global Invest Direct (800) 428-4237

Email: jpmorgan.adr@wellsfargo.com

Banco Santander Chile

Bandera 140, Santiago

Departamento de Custodia

Tel: (56) (2) 2320 3320

Itaú Corretora de Valores S.A.

RuaUruraÃ, 111 – Prédio II – Piso Térreo

Tatuapé – São Paulo/SP

CEP: 03084-010

Atención: Unidade Dedicada Produto ADR/BDR

Tel.: 55 11 2797 3411

Email: dr.itau@itau-unibanco.com.br

Pricewaterhouse Coopers

Avenida Andrés Bello 2711, Piso 5

Santiago, Chile

Tel: (56) (2) 2940 0000

Información completa sobre LATAM Airlines:

www.latamairlinesgroup.net

www.lan.com

www.tam.com.br

Fundación de TAM-Transportes Aéreos Regionais por el capitán Rolim Adolfo Amaro.

Inicio de servicios de TAM en ciudades brasileras, especialmente en Mato Grosso y Sao Paulo.

Constitución de Línea Aérea Nacional - Chile Limitada, a través de la CORFO.

LAN se transforma en una sociedad anónima.

TAM adquiere a VOTEC-Brasil Central Linhas Aéreas-, otra aerolínea regional que operaba en los sectores norte y centro de Brasil.

Comienza el proceso de privatización: Gobierno de Chile vende 51% del capital accionario a inversionistas nacionales y a Scandinavian Airlines System (SAS).

Brasil Central es renombrada TAM-Transportes Aéreos Meridionais.

TAM estableció TAM Fidelidade, el primer programa de viajero frecuente en Brasil.

Culmina el proceso de privatizaciónde la compañía con la adquisición de los actuales controladores y otros accionistas del 98,7% de las acciones de la sociedad.

TAM compra la aerolínea Lapsa del gobierno paraguayo y crea TAM Mercosur./ Inicio de vuelos Sao Paulo - Asunción.

LAN lista sus acciones en la Bolsa de Nueva York, siendo la primera aerolínea latinoamericana en transar ADRs en esta importante plaza bursátil.

Llega el primer Airbus A330 y la aerolínea lleva a cabo su primer vuelo internacional desde Sao Paulo a Miami.

Empieza el proceso de expansión de la empresa: inicio de operaciones de LAN Perú.

Se inaugura servicio a Europa a través de un acuerdo de código compartido con Air France a Paris Charles de Gaulle.

LAN se incorpora a ONEWORLD.

Alianza de LAN con Iberia e Inauguración del terminal de Carga en Miami.

Fundación del Centro de Tecnología y Academia de Servicios en Sao Paulo.

Alianza de LAN con Qantas y con Lufthansa Cargo.

Continúa el plan de expansión de la empresa: inicio de operaciones de LAN Ecuador.

Cambio de imagen corporativa: LAN Airlines S.A

TAM comienza a volar a Santiago. Lanzamiento de la nueva clase ejecutiva para los vuelos a Paris y Miami.

Otro paso del plan de expansión regional de LAN: inicio de operaciones de LAN Argentina.

TAM S.A. se lista públicamente en el BOVESPA./ Lanzamiento de vuelo a Nueva York y Buenos Aires.

Lanzamiento de la nueva clase Premium Business.

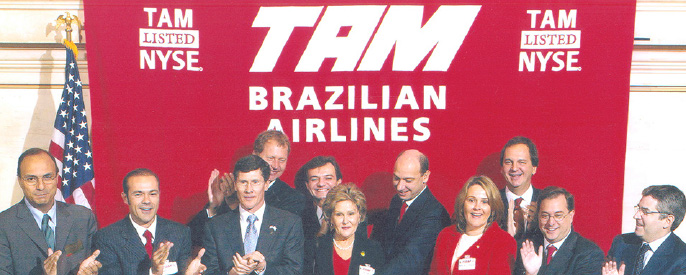

TAM se lista públicamente en la bolsa de Nueva York / Inicio de vuelos a Londres y vuelos a Zurich y Ginebra a través de su acuerdo con Air France.

Implementación del modelo Low Cost en los mercados doméstico.Aumentode capital por US$ 320 millones.

Lanzamiento ruta Milán y Córdoba. Autorización de ANAC para empezar vuelos a Madrid y Frankfurt

Termina el proceso de renovación de flota de corto alcance, formada ahora por aeronaves de la familia A320.

La compañía recibe su primer Boieng 777-300ER.

Inicio de operaciones de carga en Colombia y de pasajeros en el mercado doméstico de Ecuador.

Lanzamiento de Multiplus Fidelidade. Adquisición de Panmtanal Linhas.

Compra de aerolínea colombiana Aires.

TAM ingresa oficialmente a STAR ALLIANCE.

LAN y TAM firmaron los acuerdos vinculantes asociados a la fusión entre ambas aerolíneas.

Nace LATAM AIRLINES GROUP, a través de la fusión de Lan y Tam.

Colocación de 2,9 millones de acciones.

Aumento de capital por US $940,5 millones.

TAM se une a Oneworld, con lo que Oneworld pasa a ser la alianza global para LATAM Airlines Group.

LATAM lanza su Plan Estratégico 2015 - 2018, con el foco en transformarse en uno de los grupos aéreos más importantes del mundo.

Nace LATAM, la nueva marca que adoptarán LAN, TAM y sus filiales

Emisión de bono estructurado EETC por US$1.020MM: Primera en Latinoamérica.

Personas

LATAM una aerolÃnea no sólo multinacional sino también multicultural. A diciembre de 2015 el equipo humano de la CompañÃa está integrado por 50.413 personas de 62 nacionalidades y en 26 paÃses diferentes.

En este contexto, es importante es destacar el rol decisivo que el área de Recursos Humanos ha desempeñado en los tres últimos años en términos de reducir los impactos que todo cambio organizacional genera en la vida de las personas, sobre todo considerando la multiculturalidad que distingue al equipo humano de la empresa.

Durante el año 2015 se anunció la nueva cultura LATAM, que define los valores centrales que inspiran el trabajo de los colaboradores, asentando una identidad común al interior de la organización y de cara al cliente. Esta cultura corporativa se basa en cuatro pilares fundamentales, el primero de los cuales es la “pasión por la seguridad†(poner la seguridad ante todo). Asimismo, LATAM asigna especial relevancia al cuidado del cliente, que exige estar siempre alerta a sus necesidades y brindarle el mejor servicio; en lÃnea con lo anterior está la búsqueda de la excelencia y la superación constante; y un cuarto pilar es la pasión por el equipo (“trabajamos como un solo equipoâ€), donde todos y cada uno de los integrantes se reconocen como una sola identidad en pos de objetivos comunes.

En lo que respecta a la seguridad de la fuerza laboral, en este perÃodo se implementaron herramientas de gestión destinadas a eliminar riesgos potenciales mediante reglas, patrones y procedimientos y tener los mejores indicadores en este ámbito. Gracias a estas medidas, la filial Andes –que se encarga de todos los servicios terrestres de los aviones– redujo en 27% su tasa de lesiones en Chile, generando ahorros directos para la CompañÃa cercanos a US$ 660 mil anuales.

Entre los hitos del perÃodo en materia de capacitación, destaca la implementación de un nuevo modelo de trabajo en el que se centraliza el diseño de todos los cursos, tanto presenciales como de e-learning, y las tareas de coordinación y logÃstica para la ejecución de todas las capacitaciones a nivel de Grupo LATAM. Para lo anterior, se creó la Escuela de Excelencia y la Gerencia Shared Services.

En el primer caso, la centralización tiene por objetivo asegurar la calidad y consistencia de las capacitaciones de la CompañÃa, estandarizar los programas de estudio y lograr eficiencias en recursos de personas y costos asociados al diseño de cursos para la solución de problemáticas comunes. En este contexto se realizaron 159 cursos de e-learning y 57 cursos presenciales en áreas operativas y comerciales.

Por su parte, a través de la gerencia Shared Service, en una primera etapa se centralizó la coordinación y logÃstica de las actividades de capacitación para Chile y Brasil. El objetivo de esta iniciativa es generar eficiencias a través de la estandarización de las tareas. Una vez que el sistema se encuentre implementado en su totalidad, se abordará la segunda etapa, que consiste en aumentar el servicio al resto de los paÃses del holding.

Adicionalmente, en este perÃodo se diseñaron e implementaron talleres de cultura corporativa “Construyendo LATAM: Nuestro Propósitoâ€, orientado a personas que se desempeñan en las áreas de call center, ventas, aeropuertos y servicio a bordo –más de 30.000 trabajadores–, asà como cursos iniciales para los nuevos integrantes de estas áreas. Lo más importante y novedoso de este programa es que fue relatado por ejecutivos de la CompañÃa.

En forma complementaria se diseñaron e implementaron talleres en formato e-learning, con el objetivo de entregar herramientas básicas de gestión para lÃderes, en materias referidas a entrevistas de selección y retroalimentación.

Adicionalmente, con el apoyo del área Legal de LATAM, en 2015 se continuó desarrollando el curso de Código de Conducta, de carácter transversal al interior de la organización, con el fin dar a conocer a los más de 50.000 colaboradores el marco en cual pueden desenvolverse, sin caer en actos o condiciones que los vinculen con hechos no legales, y de esta manera involucrar a LATAM como un todo en este compromiso. A diciembre de 2015 el estatus de cumplimiento es de 84%.

TE estrategiaNegocios

LATAM Airlines Group S.A. (en adelante indistintamente “LATAMâ€, “Grupo LATAM†o “la CompañÃaâ€) es el grupo de transporte aéreo más grande de América Latina, con operaciones domésticas en seis paÃses de Sudamérica –Argentina, Brasil, Chile, Colombia, Ecuador y Perú – paÃses que en su conjunto representan alrededor del 90% del tráfico regional. Esta diversificación le confiere una ventaja competitiva única en la región, al ofrecer la mejor conectividad dentro del subcontinente, asà como desde éste hacia el resto del mundo y viceversa, llegando a alrededor de 137 destinos en 25 paÃses del mundo.

Durante el 2015, la CompañÃa anunció la marca LATAM como identidad corporativa única bajo la cual operarán todas las aerolÃneas que integran la CompañÃa, lo que significa que desaparecerán las marcas LAN y TAM. A partir del primer semestre de 2016 y de manera gradual la nueva imagen corporativa comenzará a visualizarse en espacios fÃsicos, aviones, oficinas comerciales, sitios web y uniformes, entre otros, estimándose que el proceso de unificación de marca culminará en 2018. Esta decisión busca unir lo mejor de las dos marcas  y tener de cara hacia adentro de la organización y hacia el cliente un solo equipo que se identifica con una sola aerolÃnea.

La meta de LATAM es posicionarse como uno de los tres grupos aéreos más importantes del mundo al 2018, para lo cual tiene una estrategia clara y definida, basada en cinco factores crÃticos, dentro de los cuales destacamos liderazgo en red, marca lÃder en experiencia del cliente y competitividad en costos, pilares que la CompañÃa ha definido como intransables. Es asà como, pese al complejo escenario económico observado durante el último año y que se vio reflejado en el debilitamiento de la demanda aérea a nivel regional, LATAM mantuvo inalterados sus planes estratégicos, con el convencimiento de que es una apuesta sólida y con visión de largo plazo.

A través del permanente crecimiento de la red de vuelos y conexiones dentro de Sudamérica y desde ésta hacia el resto del mundo, LATAM busca proveer de la mejor conectividad a los clientes. Clave en este ámbito es el fortalecimiento de sus principales hubs en los paÃses de habla hispana, con especial énfasis en el aeropuerto de Guarulhos, en Brasil, la principal puerta de entrada a la región. A ello se suman múltiples alianzas y acuerdos comerciales suscritos con los principales operadores de la industria mundial, que le permiten ofrecer cada vez más destinos, mejores horarios, conexiones y precios a los pasajeros, alcanzando cerca de 121 destinos adicionales a través de estos acuerdos. Cabe destacar que todas las aerolÃneas de pasajeros que forman parte de LATAM son miembro de oneworld, alianza global compuesta por las más prestigiosas compañÃas aéreas del mundo.

En materia de servicio, el foco está puesto en ofrecer la mejor experiencia de viaje al pasajero y consolidar el liderazgo de marca a nivel regional. El compromiso de LATAM es seguir invirtiendo en tecnologÃas móviles y digitalización de servicios, para ofrecer una propuesta de valor diferenciada y posicionarse como la aerolÃnea preferida en Sudamérica, en donde vuelen 2/3 de los pasajeros de la región hacia 2018 (hoy, uno de dos pasajeros sudamericanos que viaja lo hace en aerolÃneas del grupo).

Otro eje fundamental de la estrategia de LATAM es tener una estructura de costos más competitiva, factor crÃtico en esta industria para poder competir de manera rentable. Actualmente la CompañÃa está comprometida con un plan de ahorro del 5% de los costos operacionales de la compañÃa al 2018. Estos ahorros son adicionales de la optimización de costos derivados de la restructuración de nuestro plan de flota.

A diciembre de 2015 LATAM opera una flota compuesta por 331 aviones, que destaca entre las más modernas y jóvenes del mundo. Durante este perÃodo la CompañÃa continuó avanzando en su plan de renovación de flota iniciado en 2012, que apunta al retiro gradual de los aviones más antiguos y su reemplazo por aeronaves más eficientes y de mayor tamaño, destinando las más adecuadas a cada uno de sus mercados. Esto le permite abrir nuevas rutas de forma rentable, y optimizar el rendimiento de la flota y la red.

Adicionalmente, es importante destacar que LATAM aplica un modelo de negocios único en el mundo, basado en la exitosa combinación de las operaciones de pasajeros y de carga, que le permite maximizar la ocupación de los aviones de pasajeros mediante el uso de las bodegas (bellies) para el traslado de carga, en complemento con el uso de cargueros dedicados, diversificando asà sus ingresos. La flexibilidad que le reporta este modelo le permite rentabilizar sus rutas, disminuir efectos estacionales e incrementar los factores de ocupación. A diciembre de 2015, el 83% de sus ingresos provino del negocio de pasajeros y el 13% de la operación carguera, entre otros.

Todo el trabajo que desarrolla Grupo LATAM está sustentado, a su vez, en una visión de empresa sostenible con sus distintos stakeholders. Esta visión está basada en dinámicas de relación y negocio que perduran en el tiempo y generan valor para la sociedad en su conjunto. Para LATAM, de esta manera es posible avanzar en la construcción de su compromiso de futuro, en un trabajo que se manifiesta en el dÃa a dÃa.

En esta lÃnea, LATAM está constantemente identificando temas relevantes que pueden impactar tanto a la CompañÃa como a sus stakeholders, lo que nos permite gestionar los puntos crÃticos y establecer oportunamente planes de acción para mitigar los principales impactos y/o riesgos, incluyendo el monitoreo y seguimiento anual de los mismos, y la difusión de resultados a través de su reporte de sostenibilidad.

Durante el año 2015 se consideraron distintos elementos, entre ellos la gestión de ecoeficiencia, la mitigación del cambio climático, la reducción de ruido, la conectividad y relación con el cliente, la salud y seguridad en aire y tierra, la retención de talentos y control de la rotación, la relación con el gobierno y especifidades regulatorias, la sostenibilidad económico-financiera, el fomento al turismo sostenible y la gestión sostenible con los proveedores.

Directorio

| MAURICIO ROLIM AMARO

Presidente del Directorio

RUT: 48.143.165-4

El Sr. Mauricio Rolim Amaro ha sido parte del Directorio de LATAM desde junio 2012, fue nombrado Presidente del Directorio en septiembre 2012 y reelecto en abril 2015. Se ha desempeñado en diversas posiciones en el Grupo TAM y fue además piloto profesional en TAM Linhas Aéreas S.A. y TAM Aviação Executiva S.A. Es parte integrante del Consejo de Administración de TAM S.A. desde 2004, ocupando la vicepresidencia a partir de abril de 2007. También es Director Ejecutivo de TAM Empreendimentos e Participações S.A. y preside los Consejos de Administración de Multiplus S.A. y de TAM Aviação Executiva e Taxi Aéreo S.A.

| HENRI PHILIPPE REICHSTUL

Director

RUT: 48.175.668-5

El sr. Henri Philippe Reichstul fue reelecto Director de LATAM en abril 2015. Fue presidente de Petrobras y de IPEA -Instituto de Planificación Económica y Social, y Vicepresidente Ejecutivo del Banco Inter American Express S.A. Actualmente, además de miembro del Consejo Administrativo del Grupo TAM y LATAM, es también un miembro de la Junta de directores de Repsol YPF, Peugeot Citroen, AES Brasil, Foster Wheeler y SEMCO asociados, entre otros. Reichtstul es un economista egresado de la Facultad de Ciencias económicas y administración, Universidad de São Paulo y cuenta con posgrados en la misma disciplina de Hertford College en Oxford University.

| JUAN JOSÉ CUETO PLAZA

Director

RUT: 6.694.240-6

El señor Juan José Cueto Plaza ha sido parte del Directorio de LATAM Airlines desde 1994 y fue reelecto en abril de 2015. El señor Cueto es el Vicepresidente Ejecutivo de Inversiones Costa Verde S.A., cargo que ha mantenido desde 1990, y además presta sus servicios en los directorios de Consorcio Maderero S.A., Inversiones del Buen Retiro S.A., Costa Verde Aeronáutica S.A., Sinergia Inmobiliaria S.A., Valle Escondido S.A., Fundación Colunga y Universidad San Sebastián.

| GEORGES DE BOURGUIGNON

Director

RUT: 7.269.147-4

El Señor Georges de Bourguignon Arndt es director de LATAM desde septiembre de 2012 y fue reelecto en abril de 2015. Es socio co-fundador de Asset Chile S.A., banco de inversiones chileno, donde se desempeña desde el año 1993 como su Director Ejecutivo. Actualmente es también director de las empresas K+S Chile S.A. y Salmones Austral Spa. En el pasado ha participado de diversos directorios de compañías públicas y privadas, y de organizaciones sin fines de lucro. Entre los años 1990 y 1993 se desempeñó como Gerente de Instituciones Financieras de Citibank N.A. en Chile y fue también profesor de economía en la Pontificia Universidad Católica de Chile. El Señor de Bourguignon es economista de esta última universidad y tiene un postgrado en Administración de Empresas de la escuela de negocios de la Universidad de Harvard.

| RAMÓN EBLEN KADIS

Director

RUT: 4.346.062-5

El señor Ramón Eblen Kadis es parte del Directorio de LATAM Airlines desde junio de 1994 y fue reelecto en abril 2015. El señor Eblen se ha desempeñado como Presidente de Comercial Los Lagos Ltda., Inversiones Santa Blanca S.A, Inversiones Andes SpA, Granja Marina Tornagaleones S.A. y TJC Chile S.A., además de ser miembro del Grupo Eblen (uno de los principales accionistas de LATAM).

| RICARDO J CABALLERO

Director

RUT: 7.758.557-5

Sr. Ricardo J. Caballero se unió a la Junta Directiva de LATAM Airlines en abril de 2014. El Sr. Caballero es Ford Internacional Catedrático de Economía y Director del Laboratorio Económico Mundial en el Massachusetts Institute of Technology (MIT), investigador asociado de NBER, asesor de QFR Capital Management LP. Caballero fue el encargado del Departamento de economía del Presidente del MIT (2008-2011) y ha sido un consultor y profesor visitante en la mayoría de los bancos centrales e instituciones financieras internacionales. Su enseñanza y campos de investigación son la macroeconomía, economía internacional y las finanzas. Su investigación actual se ve en los mercados mundiales de capital, episodios especulativos y las burbujas financieras, los mecanismos de prevención de crisis sistémicas y reestructuración dinámica. Su obra política se centra en los acuerdos de gestión y seguros riesgo agregado para los mercados emergentes y las economías desarrolladas. También ha escrito sobre externalidades agregadas de consumo y la inversión, los tipos de cambio, crecimiento, rigidez de precio, agregación dinámica, redes y complejidad. Caballero ha servido en el consejo editorial de varias revistas académicas y tiene una lista muy extensa de publicaciones en revistas académicas. En abril de 1998 Caballero fue elegido a Fellow de la Sociedad Sconométrica y posteriormente de la Academia Americana de Artes y Ciencias en abril de 2010.

| CARLOS HELLER SOLARI

Director

RUT: 8.717.000-4

Carlos Alberto Heller Solari, Empresario, se unió al Directorio de LATAM Airlines en mayo de 2010 y fue reelecto en abril de 2015. El señor Heller tiene una amplia experiencia en los sectores de retail, comunicaciones, transporte y agrícola. Es Presidente de Grupo Bethia, quien a su vez es dueña de Axxion S.A. y Betlan Dos S.A., sociedades con importante participación en LATAM Airlines. A su vez Preside los Directorios de Red Televisiva Megavisión S.A., Club Hípico de Santiago, Falabella Retail S.A., Sotraser S.A., Viña Indómita S.A., Viña Santa Alicia S.A., Blue Express S.A. y Aero Andina S.A. Además, es el accionista mayoritario y Presidente de Azul Azul S.A. concesionaria de la Corporación de Futbol Profesional de la Universidad de Chile.

| GERARDO JOFRÉ MIRANDA

Director

RUT: 5.672.444-3

El señor Gerardo Jofré Miranda, economista y administrador de empresas, se unió al Directorio de LATAM Airlines en mayo de 2010 y fue reelecto en abril de 2015. Es director de Codelco, de Enersis Chile y miembro del consejo de inversión de los fondos de bienes raíces del Banco Santander. Entre 2010 y 2014 fue Presidente del Directorio de Codelco y entre 2005 y 2010, fue miembro de los directorios de Endesa Chile S.A., Viña San Pedro Tarapacá S.A., D&S S.A., Construmart S.A., Inmobiliaria Titanium S.A., Inmobiliaria Playa Amarilla S.A e Inmobiliaria Parque del Sendero S.A. Además fue Presidente de la Fundación Saber Más. Entre 2004 y 2005, fue el director de seguros para las Américas del Grupo Santander en España. Desde 1989 hasta 2004, fue Vicepresidente del Grupo Santander en Chile, y trabajó como Director y Presidente de diversas compañías de dicho Grupo.

| FRANCISCO LUZÓN LÓPEZ

Director

RUT: 48.171.119-3

Don Francisco Luzón fue elegido director de LATAM en septiembre de 2012 y reelecto en abril de 2015. El Sr. Luzón se ha desempeñado como asesor del Banco Interamericano de Desarrollo (BID) y Profesor Líder-Visitante de la Escuela de Negocios China-Europa (CEIBS) en Shangai. Es actualmente consejero de inmobiliaria La Haya y ha sido Director independiente en Willis Group hasta enero 2016. Entre los años 1999 a 2012 el Sr. Luzón se desempeñó como Vicepresidente Ejecutivo para América Latina del Banco Santander. En este periodo, fue también Vicepresidente Mundial de Universia S.A. Entre los años 1991 y 1996 fue Presidente y Consejero Delegado del Grupo Bancario Argentaria. Anteriormente, a finales de 1987, fue nombrado Consejero y Director General del Banco Vizcaya y en 1988 Consejero y Director General del Grupo Bancario BBV. En su trayectoria el Sr. Luzón ha ocupado posiciones en los consejos de administración de varias compañías siendo la más reciente su participación en el consejo en la empresa global textil Inditex-Zara desde 1997 hasta el año 2012.

Ejecutivos

| ENRIQUE CUETO PLAZA

CEO LATAM Airlines Group

RUT: 6.694.239-2

El Sr. Enrique Cueto Plaza es el CEO de LATAM Airlines Group y ha ejercido esta posición desde la fusión de LAN Airlines y la brasilera TAM Linhas Aereas desde junio de 2012. Entre 1983 y 1993 fue Gerente General de Fast Air, una aerolínea chilena de carga. El Sr. Cueto tiene amplios conocimientos en el manejo de aerolíneas de pasajeros y de carga, tanto en los aspectos comerciales como operativos, adquiridos durante sus 30 años en la industria de aerolíneas. Es miembro activo de la junta directiva de la Alianza Oneworld® y de la Junta directiva de la Asociación Internacional de Transporte Aéreo (IATA). También es miembro del directorio de la fundación Endeavor, una organización dedicada a la promoción del empresariado en Chile y presidente de la Asociación Latinoamericana y del Caribe de Transporte Aéreo (ALTA).

| IGNACIO CUETO PLAZA

CEO LAN

RUT: 7.040.324-2

El Sr. Ignacio Cueto es el CEO de LAN. Su trayectoria en la industria aérea se extiende por más de 25 años. En 1985 asumió como Vicepresidente de Ventas en Fast Air Carrier, la compañía más grande de carga nacional de la época. Lideró el área comercial y de servicios de esa empresa en el mercado norteamericano. Posteriormente formó parte del Directorio de Ladeco (entre 1994 y 1997) y LAN (entre 1995 y 1997) y, adicionalmente, asumió como Gerente General de LAN CARGO entre 1995 y 1998. En 1999 tuvo bajo su responsabilidad la Gerencia General de Pasajeros de LAN y en 2005 asumió la Gerencia General de la compañía, cargo que desempeñó hasta concretarse la asociación con TAM. Además, lideró la creación de las filiales de LAN Airlines en diversos países de Sudamérica, así como la implementación de alianzas clave con otras aerolíneas. El Sr. Ignacio Cueto es parte del Grupo Cueto, grupo controlador de LATAM Airlines Group.

| CLAUDIA SENDER

Gerenta General de TAM Extranjero

La Sra. Claudia Sender, es la Gerenta General de TAM, cargo que asumió en mayo de 2013. La Sra. Sender ingresó a TAM en diciembre de 2011, como Vice Presidenta Comercial y de Marketing. Luego de la asociación de LAN y TAM en junio de 2012, pasó a ser la responsable del negocio doméstico en Brasil y sus funciones aumentaron para incluir también la estructura de Servicio al Cliente. Antes de unirse a LATAM Airlines, desarrolló una extensa carrera en Whirpool Latinoamérica donde fue la Vice-Presidenta de Marketing por 7 años. También trabajó como consultora en Bain & Company, desarrollando proyectos para grandes compañías de diversas industrias, incluyendo TAM Airlines y otras aerolíneas. Ella es Ingeniera Químico graduado de la Escuela Politécnica de la Universidad de Sao Paulo y MBA de Harvard Business School.

| ARMANDO VALDIVIESO

Gerente General de LAN RUT: 8.321.934-3

El Sr. Armando Valdivieso Montes es el Vicepresidente Senior Comercial LATAM, cargo que asumió en el año 2015. Previamente el señor Valdivieso fue el Gerente General de LAN luego de la asociación entre LAN y TAM. Previamente, el Sr. Valdivieso fue Gerente General de pasajeros de LAN desde el año 2006. Entre 1997 y el 2005 se desempeñó como Gerente General de Carga de Lan Airlines. Desde 1995 hasta 1997, fue Gerente General de Fast Air. Desde 1991 hasta 1994, se desempeñó como Vicepresidente en Estados Unidos de Fast Air con residencia en Miami. El Sr. Valdivieso es Ingeniero Civil y obtuvo un Executive MBA de la Universidad de Harvard.

| CRISTIAN URETA

Vicepresidente Senior Carga

RUT: 9.488.819-0

El Sr. Cristian Ureta es el Gerente General de Carga de LATAM Airlines Group, cargo que asumió en 2005. Entre el 2002 y 2005 se desempeñó como Vicepresidente de Producción de LAN Cargo. Entre 1998 y 2002 se desempeñó como Vicepresidente de Planificación y Desarrollo de LAN Cargo. Previamente fue Director General y Director Comercial de MAS Air, y Gerente de Servicios de Fast Air. El Sr. Ureta es Ingeniero graduado de la Pontificia Universidad Católica y del Programa de Especialización Ejecutiva de la Universidad de Stanford

| ROBERTO ALVO

Vicepresidente Senior Network y Flota LATAM

RUT: 8.823.367-0

El Sr. Roberto Alvo Milosawlewitsch es el Vicepresidente Senior Internacional y Alianzas de LATAM Airlines Group desde el año 2015. En su actual cargo el Sr. Alvo tiene la responsabilidad sobre resultado del negocio internacional de pasajeros de la compañía y por la negociación de los temas relacionados con flota. Anteriormente fue Vicepresidente de Funciones Corporativas, cargo que asumió en agosto de 2008. El Sr. Alvo ingresó a LAN Airlines en noviembre del 2001. Antes de ocupar su cargo actual, se desempeñó como Director de Administración y Finanzas en Lan Argentina, Gerente de Desarrollo y Planificación Financiera de LAN Airlines y como Sub-gerente de Finanzas de LAN Airlines. Previo a su ingreso a LAN, el Sr. Alvo ocupó distintas posiciones en Sociedad Química y Minera de Chile S.A., una importante sociedad minera no metálica chilena. El Sr. Alvo es ingeniero civil y obtuvo un MBA de IMD en Lausanne, Suiza.

| JEROME CADIER

Vicepresidente Senior Marketing

RUT: 24.363.805-4

Jerome Cadier es el Vicepresidente de Marketing de LATAM Airlines Group desde marzo del año 2013. Anteriormente, trabajó entre 2003 y 2013 en Whirlpool Home Appliances en Brasil donde ocupó la Gerencia Nacional de Ventas y la Vicepresidencia de Marketing. Durante este período, Jerome también ocupó por 2 años la Presidencia de Whirlpool en Australia y Nueva Zelanda. Finalmente entre 1995 y 2002, Jerome fue consultor por McKinsey and Company en Brasil. El Sr. Jerome Cadier es Ingeniero Industrial de la Escola Politecnica de Sao Paulo (1994) y tiene un Masters de la Kellogg Graduate School of Management (1999).

| JUAN CARLOS MENCIÓ

Vicepresidente Senior Legal

RUT: 24.725.433-1

El Sr. Juan Carlos Mencio es el Vicepresidente asuntos Legales y Cumplimiento para LATAM Airlines Group desde 1 de septiembre de 2014. Previamente, se desempeñó en el cargo de Asesor General para Norteamérica para LATAM Airlines Group y sus empresas relacionadas, así como Consejero General para sus operaciones de carga en todo el mundo, ambas desde 1998. Antes de unirse a LAN, estaba en la práctica privada en Nueva York y Florida representando a varias líneas aéreas internacionales. El Sr. Mencio obtuvo su Bachelor’s Degree en International Finance and Marketing en el School Business University of Miami, y su grado de Juris Doctor de la Universidad Loyola.

| EMILIO DEL REAL

Vicepresidente Senior Personas

RUT: 9.908.112-0

El Sr. Emilio del Real Sota es el Vicepresidente Senior de Personas de LATAM Airlines Group, cargo que asumió en agosto de 2005. Entre 2003 y 2005, fue Gerente de Recursos Humanos de D&S, una empresa Chilena de venta minorista. Entre 1997 y 2003, ocupó varios cargos en Unilever, incluyendo el de Gerente de Recursos Humanos de Lever Chile, Gerente de Desarrollo Ejecutivo para Customer Management en América Latina, además de Gerente de Capacitación y Reclutamiento. El Sr. Emilio del Real es Psicólogo de la Universidad Gabriela Mistral.

| ANDRÉS OSORIO

Vicepresidente Senior Finanzas

RUT: 7.035.559-0

El Sr. Andrés Osorio ha estado en esta posición desde Agosto 2013. Él es Ingeniero Comercial de la Universidad Católica de Chile y cuenta con más de 20 años de experiencia liderando áreas financieras en empresas como Cencosud, donde se desempeñó por 7 años como gerente de Finanzas Corporativo y Metrogas, donde asumió el cargo de Gerente de Finanzas, entre otras. También fue Gerente General de Indumotora y fue socio de PwC Chile.

| HERNAN PASMAN

Vicepresidente Senior de Operaciones

RUT: 21.828.810-3

Hernán Pasman es el Vicepresidente Senior de Operaciones y Mantenimiento LATAM Airlines Group, cargo que asumió en octubre del año 2015. Ingresó a LAN Airlines en el año 2005 ocupando el cargo de Director de Planificación y Control de Gestión de las áreas técnicas. Entre el año 2007 y 2010 se desempeñó como Vicepresidente de Operaciones y Mantenimiento de LAN Argentina para asumir luego como Gerente General de LAN Colombia a partir del año 2011. Anteriormente, entre 2001 y 2005, Hernán fue consultor por Mckinsey and Company en Chicago. Finalmente entre 1995 y 2001, Hernan ocupó posiciones en Citicorp Equity Investments, Teléfonica de Argentina y Motorola de Argentina. Hernán es Ingeniero Industrial del ITBA (1995) y tiene un MBA de la Kellogg Graduate School of Management (2001).

| ENRIQUE ELSACA

Vicepresidente Senior SSC

RUT: 8.732.095-2

El Sr. Enrique Elsaca Hirmas es el Vicepresidente Senior de los Países de Habla Hispana del Grupo Latam, cargo que asumió en Octubre de 2015. El Sr. Elsaca partió trabajando en LAN Airlines el año 2004 desempeñándose como Vicepresidente de Planificación. Luego, en 2008 asume la Vicepresidencia de Operaciones y Servicio de Lan y posteriormente en 2012 es nombrado Gerente General Chile de Lan. Antes de entrar a la compañía, el Sr. Elsaca trabajó en la industria del retail en Santa Isabel-Cencosud (2000-2004), en consultoría estratégica en Booz, Allen & Hamilton (1997-1999) y en Esso Chile (1991-1995). El Sr. Elsaca es Ingeniero Industrial de la Universidad Católica de Chile (1990) y tiene un MBA del MIT Sloan School of Management (1997).

| Miembros del Directorio | Cargo | Dieta Directorio (US$) | Dieta Comité Directores (US$) | Dieta Subcomité (US$) | Total (US$) |

|---|---|---|---|---|---|

| 2015 | |||||

| Mauricio Amaro | Presidente | 38.315 | 0 | 9.224 | 47.539 |

| Francisco Luzón López | Director | 15.333 | 0 | 10.735 | 26.068 |

| Juan José Cueto Plaza | Director | 21.106 | 0 | 13.839 | 34.944 |

| Ramón Eblen Kadis | Director | 21.106 | 23.150 | 12.261 | 56.516 |

| Juan Gerardo Jofré Miranda | Director | 21.106 | 28.282 | 15.344 | 64.731 |

| Carlos Heller Solari | Director | 15.349 | 0 | 1.527 | 16.876 |

| Georges Antoine de Bourguignon Covarrubias | Director | 21.106 | 28.282 | 12.252 | 61.639 |

| Ricardo J. Caballero | Director | 15.360 | 0 | 9.233 | 24.593 |

| Henri Philippe Reichstul | Director | 21.106 | 0 | 10.804 | 31.909 |

| Miembros del Directorio | Cargo | Dieta Directorio (US$) | Dieta Comité Directores (US$) | Dieta Subcomité (US$) | Total (US$) |

|---|---|---|---|---|---|

| Henri Philippe Reichstul | Director | 6.481 | 0 | 1.728 | 8.209 |

| 2014 | |||||

| Mauricio Amaro | Presidente | 46.434 | 0 | 10.109 | 56.543 |

| Francisco Luzón López | Director | 10.502 | 0 | 10.114 | 20.615 |

| Juan José Cueto Plaza | Director | 23.217 | 0 | 15.212 | 38.429 |

| Ramón Eblen Kadis | Director | 23.217 | 28.313 | 15.212 | 66.741 |

| Juan Gerardo Jofré Miranda | Director | 23.217 | 31.084 | 15.212 | 69.514 |

| Carlos Heller Solari | Director | 19.017 | 0 | 0 | 19.017 |

| Georges Antoine de Bourguignon Covarrubias | Director | 23.217 | 31.084 | 11.894 | 66.195 |

| Ricardo J. Caballero | Director | 17.001 | 0 | 11.894 | 28.895 |

Para efectos de la organización gerencial de LATAM Airlines Group S.A., La CompañÃa utiliza nomenclaturas o denominaciones de grados estándares en las empresas nacionales y especialmente internacionales, que tienen por objeto identificar la jerarquÃa o seniority de los distintos ejecutivos que componen su administración, como también los niveles salariales en que se encuentra cada uno de ellos.

Conforme lo anteriormente expuesto, las designaciones internas en LATAM Airlines Group para fines de jerarquÃa, supervisión y escalas salariales, son las siguientes:

La expresión ÍžDirectoresÍŸ, utilizada al informar las remuneraciones de los ejecutivos de la CompañÃa, se usa en el sentido de estos cargos o designaciones internas, y no en su sentido legal previsto en el TÃtulo IV de la Ley No. 18.046 de Sociedades Anónimas. Las remuneraciones o dietas de los miembros del Directorio de la Sociedad se informan en esta misma Memoria en la sección respectiva.

Adicionalmente, para efectos de esta Memoria Anual toda referencia a Ížejecutivos principalesÍŸ se entiende hecha a los cargos o grados internos de Vicepresidente, Gerente General, Director Senior y Director, con arreglo a lo expuesto precedentemente.

El año 2015, la LATAM Airlines Group pagó al conjunto de sus ejecutivos principales (considerando los niveles de Vicepresidentes, Gerentes Generales, Directores Senior y Directores, conforme las nomenclaturas explicadas anteriormente) un total de US$40,404,395 y US$13.789.916 correspondiente a incentivos por desempeño, pagados en Marzo 2016. Por consiguiente, la CompañÃa pagó a sus ejecutivos principales una remuneración bruta total de US$54.194.311.

Durante el 2014 LATAM Airlines Group pagó al conjunto de sus ejecutivos principales un total de US$44.133.566. No se pagaron incentivos por desempeño en el 2014, por lo que CompañÃa pagó a sus ejecutivos principales una remuneración bruta total ascendente a US $44.133.566.

PLANES DE COMPENSACIONES

En la Junta Extraordinaria de Accionistas celebrada con fecha 21 de diciembre de 2011, los accionistas de la Sociedad aprobaron la emisión de 4.800.000 acciones a ser destinadas a planes de compensación para los trabajadores de la Sociedad y de sus filiales (el ͞Plan de Compensación 2011͟).

Las principales condiciones del Plan de Compensación 2011 son las siguientes:

El precio a ser pagado por cada acción destinada al Plan de Compensación en caso de ejercerse las opciones respectivas, será de US$17,22. A partir de la fecha de fijación del precio, dicho precio expresado en Dólares se reajustará de acuerdo a la variación que experimente el Consumer Price Index (͞CPI͟) publicado mensualmente por el Ministerio del Trabajo de los Estados Unidos de América desde la fecha de fijación del precio hasta la fecha de suscripción y pago de las acciones. El pago del precio de suscripción se realizará en pesos, moneda nacional, de acuerdo con el tipo de cambio Dólar Observado publicado en el Diario Oficial en la misma fecha de la suscripción y pago de las acciones.

Con relación al Plan de Compensación 2011, al 31 de Diciembre de 2015 se han asignado un total de 4.518.000 acciones a trabajadores de la compañÃa, en su casi totalidad correspondientes a ejecutivos principales conforme la nomenclatura de cargo corporativos precedentemente explicada. Por consiguiente, existe un saldo de 282.000 acciones sin asignar, y del total asignado, a la fecha no se han devengado ni ejercido ninguna de ellas, según lo expuesto en el numeral 1 precedente.

En la Junta Extraordinaria de Accionistas celebrada con fecha 11 de junio de 2013, los accionistas de la Sociedad aprobaron, entre otras materias, la emisión de 1.500.000 acciones destinadas a planes de compensación para los trabajadores de la Sociedad y de sus filiales (el ͞Plan de Compensación 2013͟).

El Plan de Compensación 2013 tiene las siguientes caracterÃsticas generales:

TE practicaGobierno

LATAM Airlines Group S.A. es una sociedad anónima abierta inscrita ante la Superintendencia de Valores y Seguros (“SVSâ€) bajo el N° 306, cuyas acciones se cotizan en la Bolsa de Comercio de Santiago, en la Bolsa Electrónica de Chile y en la Bolsa de Valores de ValparaÃso. Adicionalmente, sus acciones se cotizan en la Bolsa de Valores de Nueva York (“NYSEâ€), en la forma de American Depositary Receipts (“ADRsâ€), y en el BM&FBOVESPA S.A. – Bolsa de Valores, Mercadorias e Futuros, en la forma de Brazilian Depositary Receipts (“BDRsâ€).

Las prácticas de Gobierno Corporativo de LATAM Airlines Group se rigen por lo dispuesto en la Ley N° 18.045 de Mercado de Valores, Ley N° 18.046 sobre Sociedades Anónimas (“LSAâ€) y su Reglamento, y por la normativa de la SVS, las leyes y regulaciones de los Estados Unidos de América y de la Securities and Exchange Commission (“SECâ€) de dicho paÃs, en lo que corresponde a la emisión de ADRs, y a las leyes y regulaciones de la República Federativa de Brasil y de la Comissão de Valores Mobiliários (“CVMâ€) de este paÃs, en lo que corresponde a la emisión de BDRs.

Las prácticas de Gobierno Corporativo de LATAM Airlines Group se encuentran en revisión continua, con el fin de que sus procesos de autorregulación internos estén completamente alineados con la normativa vigente y con los valores de LATAM.

La base de las decisiones y actividades comerciales realizadas en LATAM Airlines Group se sustenta en sus principios éticos, los cuales se encuentran establecidos en el Código de Conducta de LATAM.

En cuanto a los principales órganos del Gobierno Corporativo de LATAM Airlines Group, estos son el Directorio y el Comité de Directores (que cumple además las funciones de Comité de AuditorÃa para los fines de la Ley Sarbanes-Oxley de los Estados Unidos de América), junto con los Comités de Estrategia, Finanzas, Liderazgo y Producto, Marca y Programa de Viajero Frecuente creados luego de la asociación entre LAN y TAM. Las principales atribuciones de tales órganos corporativos se detallan a continuación.

El Directorio de LATAM Airlines Group, integrado por nueve miembros titulares, es el cuerpo que analiza y establece la visión estratégica de LATAM, cumpliendo asà un rol fundamental en el Gobierno Corporativo de ésta. Cada dos años se renueva la totalidad de sus miembros. De acuerdo a los estatutos de LATAM Airlines Group, los directores se eligen por votación acumulativa.

Cada accionista cuenta con un voto por acción y puede emitir todos sus votos a favor de un candidato o bien repartir sus votos entre cualquier número de candidatos. Estas disposiciones aseguran que un accionista que posea más del 10% de las acciones en circulación pueda elegir al menos a un representante en la instancia. El Directorio actual fue elegido en la junta ordinaria de accionistas celebrada el 28 de abril de 2015.

El Directorio de LATAM Airlines Group se reúne en sesiones ordinarias mensuales y en sesiones extraordinarias, cada vez que las necesidades sociales asà lo exijan. La remuneración de los directores debe ser aprobada mediante voto en la junta ordinaria de accionistas. El Comité de Directores sesiona habitualmente en forma mensual y sus funciones y atribuciones las fija la ley y la regulación aplicables.

La ley chilena dispone que las sociedades anónimas abiertas deben designar al menos un director independiente y un Comité de Directores, cuando tengan un patrimonio bursátil igual o superior a 1.500.000 unidades de fomento y a lo menos un 12,5% de sus acciones con derecho a voto se encuentren en poder de accionistas que individualmente controlen o posean menos del 10% de tales acciones. De los nueve integrantes del Directorio, tres de ellos forman parte de su Comité de Directores, el cual cumple tanto el rol previsto en la LSA, como las funciones del Comité de AuditorÃa exigido por la Sarbanes Oxley Act de los Estados Unidos de América y la respectiva normativa de la SEC.

El Comité de Directores y AuditorÃa tiene las funciones previstas en el artÃculo 50 bis de la LSA y demás normativa aplicable, pudiéndose al efecto destacarse las siguientes materias:

Los requerimientos correspondientes a la independencia de los directores están estipulados en la LSA y sus modificaciones posteriores por la Ley Nº 19.705, relativa a la relación entre los directores y los accionistas que controlan una sociedad.

Un director se considera como independiente cuando él o ella no tienen, en general, vinculaciones, intereses, dependencia económica, profesional, crediticia o comercial, de una naturaleza o volumen relevante, con la sociedad, las demás sociedades del grupo de que forma parte, su controlador ni con los ejecutivos principales, ni relacionales de parentesco con estos últimos, ni tampoco otro tipo de vinculaciones previstas en la LSA.

Las normas de los Estados Unidos de América exigen tener un Comité de AuditorÃa compuesto por lo menos de tres miembros del Directorio, que se ajuste a los requisitos de independencia establecidos en la Regla 10A del Exchange Act.

Al 31 de diciembre de 2015 todos los miembros del Comité de Directores, quienes también ejercen como parte del Comité de AuditorÃa, eran independientes de acuerdo a la Regla 10A del Exchange Act. A esa fecha, los miembros del comité eran los señores Ramón Eblen Kadis, Georges de Bourguignon Arndt y Juan Gerardo Jofré Miranda (Presidente del Comité de Directores). Para los efectos de la LSA, el director señor Ramón Eblen Kadis no tiene la calidad de director independiente. Los miembros del comité no han cambiado en los dos últimos ejercicios.

De acuerdo a lo dispuesto en el numeral 5° del inciso 8° del artÃculo 50 bis de la Ley No. 18.046 sobre Sociedades Anónimas, el Comité de Directores de LATAM Airlines Group S.A. (la “Sociedad†o “LATAMâ€), procede a emitir siguiente informe anual de su gestión respecto del ejercicio 2015.

1.Integración del Comité de Directores y Sesiones.

El Comité de Directores de la Sociedad está integrado por los señores Gerardo Jofré Miranda, Georges de Bourguignon Arndt y Ramón Eblen Kadis. Los señores Jofré y De Bourguignon tienen la calidad de directores independientes de la Sociedad. El Comité de Directores es presidido por el señor Gerardo Jofré Miranda.

Los directores fueron elegidos en Junta Ordinaria de Accionistas celebrada con fecha 28 de Abril de 2015, por un perÃodo de dos años conforme los estatutos de la Sociedad2.

2. Informe de Actividades del Comité.

Durante el ejercicio 2015, el Comité de Directores sesionó en 21 ocasiones de manera de ejercer sus facultades y cumplir con sus deberes con arreglo al artÃculo 50 Bis de la Ley No. 18.046 sobre Sociedades Anónimas, como también acometer aquellos otros asuntos que el Comité de Directores estimó necesario examinar, revisar o evaluar. A continuación se informan los principales temas tratados.

Examen y Revisión de Balance y Estados Financieros.

El Comité de Directores examinó y revisó los estados financieros de la Sociedad al 31 de Diciembre de 2014, como también al cierre de los trimestres terminados al 31 de Marzo, 30 de Junio y al 30 de Septiembre de 2015, comprendiéndose al efecto el examen de los respectivos informes de los auditores externos de la Sociedad. En las respectivas sesiones del Comité participó el Auditor Externo de la Sociedad, para efectos de entregar su opinión de auditorÃa e informar los puntos relevantes de su revisión, los principales aspectos de control interno y las comunicaciones exigidas por los reguladores del Auditor Externos incluyendo en cada ocasión la confirmación que (i) no tuvo dificultades para realizar su auditorÃa, (ii) no tuvo diferencias de opinión con la Administración y (iii) no surgieron hechos que representaran una amenaza a su independencia.

Asimismo, la firma KPMG en su calidad de auditor externo de TAM S.A. y filiales, participó en dos sesiones del Comité de Directores, con el objeto de exponer acerca de los principales aspectos de la auditorÃa externa de TAM, los focos principales de su proceso de revisión y aspectos de control interno.

Revisión de Informes de Deterioro de las Unidades Generadoras de Efectivo.

En sesión de fecha 16 de Marzo de 2015, el Comité de Directores examinó y analizó los informes de deterioro correspondiente a las unidades generadoras de efectivo de la Sociedad, conforme los reportes al efecto emitidos por la administración de la Sociedad y por Deloitte, en calidad de firma consultora, contratada al efecto, y que estuvo presente en dicha sesión. Una actualización de este informe fue elaborado por la empresa consultora externa y revisado con la administración y con la presencia del Auditor Externo de la Sociedad, en la sesión del 13 de agosto de 2015.

Sistemas de Compensación para Ejecutivos y Trabajadores.

El Comité de Directores examinó en sesiones de fechas 6 de Abril y 4 de Diciembre de 2015, los sistemas de remuneraciones y planes de compensación de los gerentes, ejecutivos principales y trabajadores de la Sociedad. En dichas sesiones se examinaron los planes propuestos por la administración y los informes de consultores externos contratados por la Vicepresidencia de Personas de la Sociedad. Otras materias propias de gestión de recursos humanos de la compañÃa incluyendo temas de (i) evaluación de desempeño de los principales ejecutivos (ii) aprobación de pagos de compensaciones variables (iii) clima organizacional y (iv) planes de sucesión, fueron evaluados y examinados en el Comité de Liderazgo de la compañÃa.

Control de Operaciones con Partes Relacionadas.

En sesiones de fechas 30 de Junio, 6 de Noviembre y 4 de Diciembre de 2015, el Comité de Directores revisó la PolÃtica de Operaciones Habituales de la Sociedad y el cumplimiento con las normas legales y contables relativas al control y reporte de operaciones con partes relacionadas, realizándose un proceso de revisión de tal polÃtica y de los controles asociados que se completará el año 2016. En esas oportunidades se examinaron asimismo, las transacciones que de acuerdo a la normativa legal y contable aplicables a la Sociedad, tienen el carácter de operaciones con partes relacionadas, otorgándose por el Comité las aprobaciones correspondientes.

Prácticas de Gobierno Corporativo.

Para efectos de dar cumplimiento a la Norma de Carácter General No. 385 de la Superintendencia de Valores y Seguros (“NCG 385â€), el Comité de Directores en sesiones de fechas 10 de Septiembre, 20 de Noviembre y 14 de Diciembre de 2015, analizó y examinó las prácticas de gobierno corporativo de LATAM para el año 2015, conforme el cuestionario previsto en el Anexo I de dicha NCG 385. En dichas sesiones evaluaron mejoras en las prácticas de gobierno corporativo de la Sociedad algunas de las cuales fueron recomendadas al Directorio para su implementación, tales como la aprobación de una PolÃtica de Gestión Integrada de Riesgo, PolÃtica de Contratación de Servicios Adicionales de Auditores Externos y de una PolÃtica de Inducción para Nuevos Directores.

Contratación de Servicios Adicionales de Auditores Externos.

El Comité de Directores examinó y evaluó en sesiones de fechas 26 de Enero, 1° de Junio y 30 de Junio de 2015, las reglas y directrices para el control de los servicios adicionales de parte de auditores externos, incluyendo el cumplimiento de las normativa legal en Chile y en el extranjero que aplica a la Sociedad al respecto, aprobando una PolÃtica de Contratación de Trabajos Adicionales de parte de Auditores Externos, la que fue recomendada al, y aprobada en última instancia por el, Directorio de la Sociedad.

Evaluación e Implementación de PolÃticas Corporativas.

Durante el año 2015, durante diversas sesiones Comité de Directores continuó el análisis relativo a la necesidad de implementar polÃticas a nivel de la Sociedad en materia de gestión de riesgos y en materia de gestión tributaria, con el objeto de implementar un modelo de gestión de aquellos riesgos que puedan afectar la sustentabilidad, la continuidad operacional o que tengan un impacto en clientes, personas o medio ambiente, por una parte, y el cumplimiento de las obligaciones tributarias de la Sociedad y la debida adopción de criterios de gestión impositiva, lo que derivó en la aprobación de la PolÃtica de Gestión de Riesgo Integrada de LATAM y de la PolÃtica Tributaria de LATAM, las que fueron recomendadas al, y aprobadas en última instancia por el, Directorio de la Sociedad, durante el año 2015.

De conformidad con la PolÃtica de Gestión de Riesgo Integrada de LATAM, el Comité de Directores tiene el compromiso de supervisar, analizar y evaluar el desarrollo y la administración del Sistema de Gestión de Riesgo de Grupo LATAM Airlines, junto con reportar e informar al Directorio acerca de los resultados de su supervisión, análisis y evaluación.

En diversas sesiones el Comité analizó en profundidad ciertos riesgos de la compañÃa en conjunto con el Gerente de Riesgo.

AuditorÃa Interna

En cinco sesiones del Comité de Directores se examinaron y revisaron los informes sobre auditorÃa y control interno emitidas por el auditor interno de LATAM. En estas sesiones se aprobó el trabajo de auditorÃa del año 2015, y a lo largo del año se informó de sus principales resultados.

Asimismo, se informó de las denuncias recibidas por los canales establecidos por la CompañÃa para tal efecto .

Recomendaciones del Comité de Directores.

Por otra parte, el Comité de Directores efectuó las recomendaciones que se indican más debajo de este informe de gestión anual, con ocasión de la designación de auditores externos de la Sociedad y clasificadoras privadas de riesgo para el ejercicio 2015.

Informe de Actividades por Sesión del Comité de Directores

Sin perjuicio de lo anteriormente expuesto, el Comité de Directores se reunió y sesionó en las oportunidades que se indican a continuación, con una breve reseña de las materias examinadas en cada una de tales sesiones:

1. Sesión Ordinaria N°151 26/01/15

2. Sesión Extraordinaria N°32 16/03/15

3. Sesión Ordinaria N°152 17/03/15

4. Sesión Extraordinaria N°33 20/03/15

5. Sesión Ordinaria N°153 06/04/15

6. Sesión Ordinaria N°154 04/05/15

7. Sesión Extraordinaria N°34 14/05/15

8. Sesión Extraordinaria N°35 19/05/15

9. Sesión Ordinaria N°155 01/06/15

10. Sesión Ordinaria N°156 30/06/15

11. Sesión Extraordinaria N°36 02/07/15

12. Sesión Ordinaria N°157 03/08/15

13. Sesión Extraordinaria N°37 13/08/15

14. Sesión Ordinaria N°158 28/08/15

15. Sesión Extraordinaria N°38 10/09/15

16. Sesión Ordinaria N°159 01/10/15

17. Sesión Ordinaria N°160 06/11/15

18. Sesión Extraordinaria N°39 12/11/15

19. Sesión Extraordinaria N°40 20/11/15

20. Sesión Extraordinaria N°161 4/12/15

21. Sesión Extraordinaria N°41 14/12/15Análisis de la información requerida por la norma de carácter general 385

3. Remuneraciones y Gastos de Comité de Directores

La Junta Ordinaria de Accionistas de la Sociedad, celebrada con fecha 28 de Abril de 2015, acordó que cada Director miembro del Comité perciba el equivalente a 67 Unidades de Fomento por concepto de dieta mensual por asistencia a sesiones del Comité de Directores.

Para efectos del funcionamiento del Comité de Directores y sus asesores, la ley de Sociedades Anónimas establece que su presupuesto de gastos deberá ser al menos igual a la remuneración anual de los miembros del Comité, y en este sentido se aprobó por dicha Junta Ordinaria de Accionistas un presupuesto de 2.412 Unidades de Fomento para el ejercicio 2015.

En consecuencia, los gastos del Comité de Directores dicen relación con la dieta mensual por asistencia a sus sesiones, sin tener otros gastos o egresos que informar.

4. Recomendaciones del Comité de Directores.

4.1 Proposición de Designación de Auditores Externos.

En sesión del Comité de Directores de fecha 6 de Abril de 2015 y con arreglo a lo dispuesto en el numeral 2) del inciso octavo del artÃculo 50 bis de la Ley No. 18.046 sobre Sociedades Anónimas, el Comité de Directores acordó proponer al Directorio los auditores externos que serán sugeridos en la Junta Ordinaria de Accionistas de la Sociedad a celebrarse el dÃa 28 de abril de 2015. En tal sentido, el Comité resolvió proponer al Directorio de la sociedad la designación de las firmas PriceWaterhouseCoopers Consultores, Auditores y CÃa. Limitada (“PWCâ€) y KPMG Auditores Consultores Ltda (“KPMGâ€) como Empresas de AuditorÃa de la Sociedad, en ese mismo orden de prioridad, pero sin perjuicio de recomendar la mantención de PWC como la Empresa de AuditorÃa para el ejercicio correspondiente al año 2015.

La recomendación del Comité de Directores de mantener a PWC como el auditor externo de la Sociedad para el año 2015 se basa en los siguientes motivos y fundamentos

4.2 Proposición de Designación de Auditores Externos.

El Comité de Directores en su sesión del dÃa 6 de Abril de 2015 y con arreglo a lo dispuesto en el numeral 2) del inciso octavo del artÃculo 50 bis de la Ley No. 18.046 sobre Sociedades Anónimas, acordó proponer al Directorio los clasificadores de riesgo a ser sugeridos en la Junta Ordinaria de Accionistas de la Sociedad a celebrarse el dÃa 28 de abril de 2015. En tal sentido, el Comité resolvió proponer al Directorio de la sociedad la designación de las firmas clasificadoras de riesgo Fitch Chile Clasificadora de Riesgo Limitada y Feller-Rate Clasificadora de Riesgo Limitada.